ในการประชุมคณะกรรมการนโยบายการเงิน (กนง.) วันที่ 8 มิถุนายน 2022 กนง. มีมติ 4 ต่อ 3 เสียง ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.5% ต่อปี โดยประเมินว่าเศรษฐกิจไทยจะขยายตัวได้ต่อเนื่องและมีโอกาสฟื้นตัวดีกว่าที่ประเมินไว้จากอุปสงค์ในประเทศและแรงส่งจากการกลับมาของนักท่องเที่ยวต่างชาติที่เพิ่มขึ้น

ขณะที่อัตราเงินเฟ้อทั่วไปมีแนวโน้มเพิ่มขึ้นและอยู่ในระดับสูงนานกว่าที่ประเมินไว้เดิม จากการปรับขึ้นของราคาน้ำมันและการส่งผ่านต้นทุนที่มากและนานกว่าคาด โดยคณะกรรมการมองว่าการดำเนินนโยบายการเงินที่ผ่อนคลายมากในระดับปัจจุบันจะมีความจำเป็นลดลงในระยะต่อไป

ทั้งนี้คณะกรรมการ 3 เสียงเห็นควรให้ขึ้นอัตราดอกเบี้ยนโยบาย 0.25% ต่อปีจากแนวโน้มการฟื้นตัวของเศรษฐกิจ และความเสี่ยงด้านเงินเฟ้อ

–SCB CIO แนะทยอยสะสมหุ้นกู้เอกชนทั่วโลกชั้นดีระดับ A- ขึ้นไป คาดครึ่งหลังของปีเงินเฟ้อและดอกเบี้ยเริ่มลดอัตราเร่งลง

–“กรุงศรี ออโต้” ขนทัพนวัตกรรมร่วมงานมอเตอร์โชว์ 2022 ชูสินเชื่อยานยนต์ไฟฟ้า รับดอกเบี้ยพิเศษเริ่มต้น 1.49%

ด้าน EIC คาดว่า กนง. จะปรับขึ้นอัตราดอกเบี้ยนโยบายมาอยู่ที่ 0.75% ในไตรมาสที่ 3 ปี 2022 ผลการประชุม กนง. ในวันนี้ แสดงให้เห็นว่า คณะกรรมการประเมินว่าเศรษฐกิจไทยจะขยายตัวได้ดีกว่าคาด และอัตราเงินเฟ้อมีแนวโน้มเร่งตัวและจะยังยืนอยู่ในระดับสูง พร้อมทั้งได้ส่งสัญญาณว่าจะพิจารณาปรับขึ้นอัตราดอกเบี้ยนโยบายในระยะต่อไป

EIC จึงมองว่า กนง. จะสามารถปรับขึ้นอัตราดอกเบี้ยนโยบาย 25 bps ในไตรมาส 3 ปีนี้ เพื่อลดระดับนโยบายการเงินที่อยู่ในระดับผ่อนคลายมาก (ultra-easy monetary policy) โดยมีปัจจัยดังนี้

1.เศรษฐกิจในประเทศมีแนวโน้มขยายตัวดีขึ้น โดยตัวเลขเศรษฐกิจในไตรมาสแรกของปีนี้ออกมาดีกว่าคาด รวมถึงการบริโภคภาคเอกชนก็มีแนวโน้มฟื้นตัวดีเช่นกัน นอกจากนี้ การท่องเที่ยวมีแนวโน้มขยายตัวต่อเนื่องจากการเปิดประเทศ จึงทำให้โดยรวมแล้วเศรษฐกิจไทยจะฟื้นตัวได้เร็วขึ้นกว่าที่เคยประเมินไว้เดิม

2.อัตราเงินเฟ้อของไทยมีแนวโน้มเร่งตัวขึ้นต่อเนื่องและมากกว่าที่คาด โดยแม้ว่าเงินเฟ้อที่เพิ่มขึ้นมานั้นส่วนใหญ่จะมาจากปัจจัยอุปทานเป็นหลัก แต่ในช่วงที่เหลือของปีนี้ เงินเฟ้อมีแนวโน้มอยู่ในระดับสูงต่อเนื่อง ทำให้การส่งผ่านต้นทุนอาจมากและเร็วกว่าคาด ซึ่งจะกระทบต่อค่าใช้จ่ายของครัวเรือน โดย ธปท. ประเมินว่า นับตั้งแต่ต้นปีถึงปัจจุบันเงินเฟ้อที่สูงขึ้นทำให้ค่าใช้จ่ายครัวเรือนปรับสูงขึ้นราว 850 บาทต่อเดือน (3.6% ของรายได้) ขณะที่การขึ้นดอกเบี้ย 1% จะทำให้ค่าใช้จ่ายเพิ่มขึ้นเพียง 120 บาทต่อเดือน (0.5% ของรายได้) ดังนั้น การปรับขึ้นดอกเบี้ยจึงอาจช่วยลดแรงกดดันด้านเงินเฟ้อจากฝั่งอุปสงค์ (demand-pull inflation) ในระยะต่อไปได้ ซึ่งจะช่วยลดแรงกดดันเงินเฟ้อต่อไป

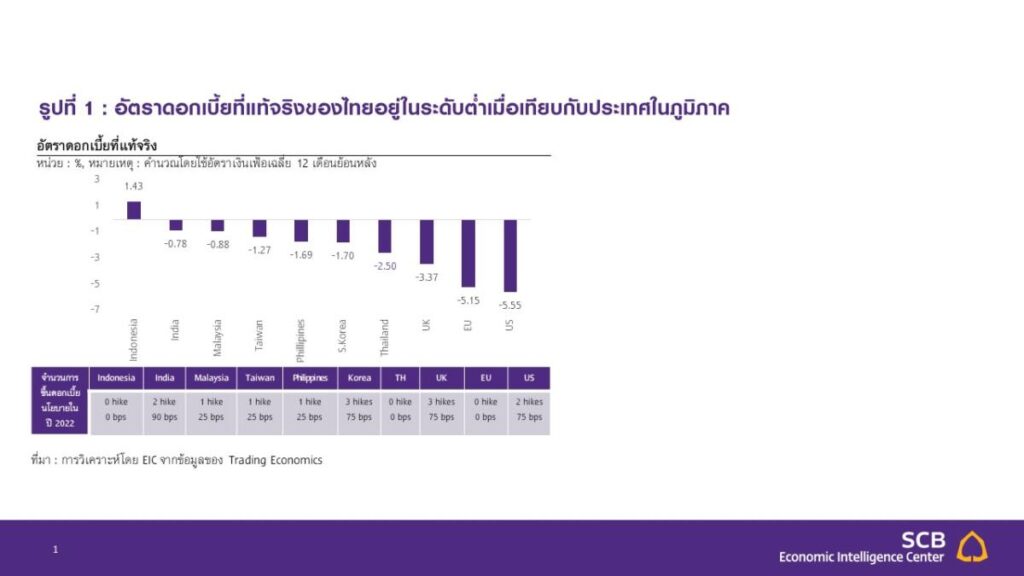

3.อัตราดอกเบี้ยที่แท้จริงที่ลดลง และเงินบาทที่อ่อนค่าลงเร็วในช่วงที่ผ่านมา เงินเฟ้อที่สูงขึ้นส่งผลให้อัตราดอกเบี้ยที่แท้จริง (อัตราดอกเบี้ยหลังหักเงินเฟ้อ) ของไทยปรับลดลง ซึ่งในปัจจุบัน อัตราดอกเบี้ยที่แท้จริงของไทยอยู่ในระดับที่ค่อนข้างต่ำเมื่อเทียบกับประเทศเพื่อนบ้าน ส่งผลให้เงินทุนเคลื่อนย้ายมีแนวโน้มไหลออกจากไทยตามการปรับลดลงของอัตราดอกเบี้ยที่แท้จริง และทำให้ค่าเงินบาทมีโอกาสปรับอ่อนค่าลงได้อีก ซึ่งการขึ้นดอกเบี้ยนโยบายจะช่วยชะลอเงินไหลออกได้ ทั้งนี้ดัชนีค่าเงินบาท (Nominal effective exchange rate: NEER) และดัชนีค่าเงินบาทที่แท้จริง (Real effective exchange rate: REER) ยังไม่ปรับอ่อนค่าลงมากนัก โดยนับตั้งแต่สิ้นเดือนกุมภาพันธ์ 2022 ดัชนี NEER และ REER อ่อนค่าลงเพียง 1% และ 1.6% ตามลำดับ ขณะที่ค่าเงินบาทต่อดอลลาร์สหรัฐอ่อนค่าลง 4.8%

4.เงินเฟ้อคาดการณ์เริ่มปรับสูงขึ้น โดยเงินเฟ้อคาดการณ์ระยะสั้น (1 ปีข้างหน้า) ของครัวเรือนเริ่มปรับสูงขึ้น จาก 2.5% ในเดือนพฤศจิกายน 2021 สู่ 3.1% ในเดือนพฤษภาคม 2022 อย่างไรก็ดี คาดการณ์เงินเฟ้อในระยะยาวยังคงถูกยึดเหนี่ยวอยู่ในกรอบเป้าหมายเงินเฟ้อที่ 1-3% โดยคาดการณ์เงินเฟ้อในระยะ 5 ปีข้างหน้า อยู่ที่ระดับ 1.7% (ผลสำรวจเดือนเมษายน 2022)

ต้นทุนการกู้ยืมในตลาดพันธบัตรของไทยปรับสูงขึ้นตามคาดการณ์ดอกเบี้ยนโยบายไทยและทิศทางตลาดเงินโลก

อัตราผลตอบแทนพันธบัตรรัฐบาลของไทยปรับเพิ่มขึ้นต่อเนื่องตามคาดการณ์การปรับขึ้นดอกเบี้ยนโยบายไทย

และทิศทางของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ โดยนับตั้งแต่ต้นปี 2022 อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 2 ปีของไทยปรับเพิ่มขึ้น 109 bps สู่ 1.7% ขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปีปรับเพิ่มขึ้น 94 bps สู่ 2.8% สะท้อนถึงภาวะการเงินที่ตึงตัวขึ้นจากต้นทุนการกู้ยืมที่สูงขึ้น กระทบต้นทุนของภาคธุรกิจโดยเฉพาะธุรกิจที่รายได้ยังคงเปราะบางจากเศรษฐกิจในประเทศที่ยังฟื้นตัวได้ไม่ดีนัก โดย EIC คาดว่า อัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี มีแนวโน้มปรับเพิ่มขึ้นอีกเล็กน้อย สู่ระดับ 3.0-3.1% ณ สิ้นปี 2022 เนื่องจาก

1.การเร่งปรับขึ้นอัตราดอกเบี้ยและการลดขนาดงบดุลของ Fed ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ มีแนวโน้มปรับสูงขึ้นได้อีก นอกจากนี้ ความตึงเครียดจากสงครามรัสเซีย-ยูเครนก็ทำให้แรงกดดันเงินเฟ้อเพิ่มขึ้น โดย EIC คาดว่าอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี จะปรับเพิ่มไปอยู่ที่ 3.0-3.1% ณ สิ้นปี 2022 ซึ่งการเปลี่ยนแปลงของอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี มีความสัมพันธ์ในทิศทางเดียวกับการเปลี่ยนแปลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ถึง 80%

2.แนวโน้มการฟื้นตัวของเศรษฐกิจไทยในช่วงครึ่งปีหลัง ที่คาดว่าจะปรับดีขึ้นจากการฟื้นตัวของอุปสงค์ในประเทศตามการเปิดเมืองและการฟื้นตัวของภาคการท่องเที่ยว ซึ่งจะส่งผลให้จำนวนนักท่องเที่ยวต่างชาติปรับเพิ่มขึ้น และความเชื่อมั่นของนักลงทุนปรับดีขึ้น ทำให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับสูงขึ้นได้

อัตราผลตอบแทนในตลาดเงินที่มีแนวโน้มสูงขึ้น ส่งผลให้ภาคธุรกิจไทยเร่งระดมทุนผ่านการออกหุ้นกู้เพิ่มขึ้นเพื่อล็อกต้นทุนทางการเงินไว้

ด้วยอัตราดอกเบี้ยในตลาดเงินที่อยู่ในระดับต่ำประกอบกับแนวโน้มการฟื้นตัวของเศรษฐกิจไทย ทำให้ภาคเอกชนหันมาระดมทุนผ่านการออกหุ้นกู้มากขึ้น โดยมูลค่าคงค้างของตราสารหนี้ภาคเอกชนไทยนับตั้งแต่เดือนมกราคมถึงเดือนพฤษภาคม 2022 ปรับเพิ่มขึ้นถึง 14% เมื่อเทียบกับช่วงเวลาเดียวกันของปี 2021 ซึ่ง EIC มองว่าเป็นเพราะภาคธุรกิจต้องการเร่งระดมทุนเพื่อล็อกต้นทุนทางการเงินที่มีแนวโน้มปรับสูงขึ้นอีกในช่วงครึ่งปีหลัง ตามทิศทางอัตราผลตอบแทนในตลาดเงินโลก รวมถึงโอกาสในการปรับขึ้นดอกเบี้ยนโยบายของธนาคารแห่งประเทศไทย